今回は、経営者ならなんとしても避けなければならない「黒字倒産」についてお話をしていきます。

黒字倒産とは、帳簿上は黒字のはずなのに会社が倒産してしまうことです。

もしかするとあなたは、赤字が危険な状態で、逆に黒字ならとりあえず安心できる、と考えているかもしれませんが、それは間違いです。

実は会社というものは、赤字であれば必ずしも倒産するというわけではありません。

そして逆に、黒字なら倒産しないというわけでもないのです。

仮に社長であるあなたが経営のやり方を間違えてしまえば、黒字の状態でも会社は簡単に倒産してしまいます。

だからこそ経営者は黒字倒産について、しっかりと理解しておかなければいけないのです。

そこで今回は黒字倒産を回避するために、以下の内容を説明していきます。

- 黒字倒産が起こる仕組みと原因

- 黒字倒産した企業の事例

- 黒字倒産を回避するための7つの対策

黒字倒産は、資本力の低い中小企業の経営者であればとくに気にしておかなければいけないものです。

仕組み、原因については理解しているという場合でも、「黒字倒産を回避するための7つの対策」だけはしっかりと確認していってください。

黒字倒産が起こる仕組み、原因とは?

そもそも黒字倒産が起こってしまう原因は、手元に現金(キャッシュ)が残っておらず、仕入れ資金や税金などの必要な支払いができない状態に陥ってしまうからです。

では、なぜ黒字なのにキャッシュが手元に残らないのかというと、主に以下の2つが要因として挙げられます。

- 売掛金

- 過剰在庫

まず売掛金とは、商品を売った代金を一旦債権(代金を受領する権利)としてあとから回収する仕組みのことです。

売掛金は帳簿上、売上高として記帳されます。

そのため、仮に売掛金の回収ができなかったり遅れてしまったりすると、帳簿上は黒字なのにキャッシュが手元にないといった状態が生まれてしまうのです。

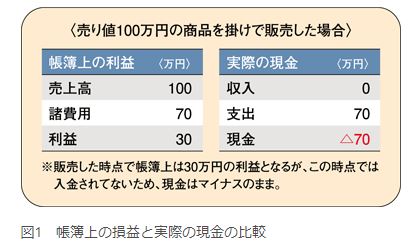

たとえば、以下の表を見てみてください。

(画像引用:J-NET21)

この表は、売上高の100万円を売掛金とした場合の帳簿上の動きと実際の現金の動きを比較したものです。

見てのとおり、帳簿上は諸経費70万円に対して売上高100万円となっているため、30万円の黒字となっています。

ところが売上高100万円は売掛金でありキャッシュになっていないため、現金の流れだけを見れば諸経費70万円の分が赤字となってしまっているのです。

このように、売掛金の回収サイクルよりも経費の支払いサイクルの方が先に来てしまう状態が続くと、手元からどんどんとキャッシュがなくなってしまいます。

そして必要な支払いができなくなってしまい、経営破綻を起こすというわけですね。

この回収サイクルと支払いサイクルのアンバランスさが、黒字倒産が起こる仕組みであり、原因の1つなのです。

そしてもう1つ、黒字倒産を起こす大きな要因として過剰在庫というものがあります。

なぜ過剰在庫が黒字倒産の原因になってしまうのかというと、在庫管理には「費用収益対応の原則」という会計上の原則が存在しているからです。

費用収益対応の原則(ひようしゅうえきたいおうのげんそく、米:Matching Principle)とは、収益と費用をできる限り企業活動上の経済的因果関係に即して把握すべきであるとする、期間損益計算上の基本原則である。

(引用:Wikipedia)

簡単に言ってしまうと、「売上高に対応した分の在庫しか費用として帳簿上に計上されない」ということです。

たとえば10万円のものを10個仕入れて費用が100万円かかり、そのうち5個だけが当期のうちに売れた場合、売上原価として費用計上できるのは10万円 × 5個の50万円だけになってしまいます。

つまり残りの50万円は、在庫という形での資産となってしまうのです。

そのため、帳簿上では黒字なのに手元にあるのは在庫だけでキャッシュが足りない、という状態が生まれてしまうわけですね。

そして支払いが滞り、黒字倒産を起こしてしまうのです。

このように黒字倒産は、帳簿上は黒字なのにキャッシュが足りず、支払いが滞ってしまうことで起こります。

基本的に倒産は支払いサイクルが滞ってしまうことで起こるものなので、結局のところ帳簿上の数字ではなく、十分な運転資金、つまりキャッシュが必要不可欠であると言えるわけですね。

ちなみに、黒字倒産に限らず倒産がなぜ起こるのかという解説については別記事で詳しくまとめてあります。

興味があれば、そちらの方も併せて確認しておいてください。

⇒経営破綻が起こる5つの原因とは?意味や事例、破綻後のことを徹底解説

黒字倒産を起こした企業の事例

ここからは黒字倒産がどんな企業にでも起こり得るものだということを理解していただくため、実際に黒字倒産してしまった企業の事例を紹介していきます。

- 株式会社アーバン・コーポレイション

- 江守グループホールディングス

この2社の事例は有名でわかりやすいものなので、ぜひチェックしてみてください。

黒字倒産を起こした企業の事例1.

株式会社アーバン・コーポレイション

黒字倒産を起こしてしまった大手企業として有名なのが、「株式会社アーバン・コーポレーション」という不動産会社です。

株式会社アーバン・コーポレイションは倒産してしまった事業年度をのぞくと、直近数年間はずっと損益計算書上で黒字となっていました。

ところが実は、株式会社アーバン・コーポレイションは、キャッシュフロー上ではずっと赤字になっていたのです。

なぜこのようなことになってしまったのかというと、過剰在庫が最大の原因であったと言われています。

株式会社アーバン・コーポレイションは市場の状況が悪くなっていたにもかかわらず、用地仕入をずっと好調時のペースで続けていました。

すると当然、土地や物件は以前ほどは売れず、仕入のペースが販売のペースを上回ってしまうことになります。

その結果、株式会社アーバン・コーポレイションは大量の在庫を抱えてしまい、キャッシュ不足に陥ってしまったのです。

帳簿上は黒字だったことから株式会社アーバン・コーポレイションは、最初のうちは銀行からの融資を受けることができていました。

しかし、融資による無理な資金繰りを繰り返した結果、有利子負債がどんどんと膨らんでしまい、銀行からの追加融資も受けらなくなり、最終的に支払いが滞って、経営破綻に陥ってしまったのです。

このように在庫を大量に抱えてしまっていた場合、帳簿上の計算とキャッシュフローは必ずしも一致しません。

そのため経営者は損益計算書だけでなく、しっかりと自社のキャッシュフロー計算書(資金繰り表)や在庫状況についても目を光らせておかなければいけないのです。

黒字倒産を起こした企業の事例2.

江守グループホールディングス

化学薬品会社であり、東証一部上場企業でもあった江守グループホールディングスは、2015年4月に黒字倒産を起こしてしまいました。

その原因の中でも大きかったのは、売掛金の回収が滞ったことです。

江守グループホールディングスは、中国経済市場の急成長に乗っかる形で業績を順調に伸ばしてきました。

ところが中国経済の成長が減退してしまい、その結果、中国の大口取引先からの代金回収が滞ってしまったのです。

売掛金は、損益計算書では現金を受け取ったのと同じ売上高として計上されてしまいます。

そのため損益計算書だけを見れば、江守グループホールディングスは黒字となっていました。

しかし実際は売掛金の回収が滞っていたため、江守グループホールディングスはキャッシュが手元に入ってこない状況に陥っていたのです。

ほかにも中国に設立していた子会社の不正取引の発覚などが重なり、結果、2014年12月末には234億円を超える債務超過に陥ってしまいました。

そしてそのまま自力再建ができず、翌年2015年には倒産してしまったというわけですね。

このように売掛金はあくまでも債権であり、現金ではありません。

つまりどうしても回収できないリスクが付きまとうわけです。

実際、取引先の倒産によって売掛金が不良債権となってしまい、そのまま自社も連鎖倒産してしまったという話をよく聞きます。

そのため経営者は、売掛金が記載されている貸借対照表の方も確認して、未回収リスクが高い売掛金がないかチェックしておかなければいけないのです。

黒字倒産を回避するための7つの対策

黒字倒産を回避するためには、以下の7つの対策を徹底してみてください。

- キャッシュフロー計算書(資金繰り表)を確認する

- 利益率を上げる

- 無駄な在庫を省く

- 売掛金の比率を下げる

- 買掛金の比率を上げる

- 前受金を貰うようにする

- 資金調達を行う

これらの対策は、原則手元に残るキャッシュを増やすことが目的となっています。

それでは1つずつ説明していきましょう。

黒字倒産回避の対策1.

キャッシュフロー計算書(資金繰り表)を確認する

黒字倒産を回避するための対策としては、とにかくまずキャッシュフローを把握しておくことが重要です。

その手段としてキャッシュフロー計算書(資金繰り表)を確認しておけば、実際の現金の動きを把握することができ、手元にある資産がどのような状況にあるのか理解することができます。

黒字倒産を回避するためには、手元に十分なキャッシュがあるのかどうか、キャッシュの動きに問題がないかどうか、ということを常に確認しておいてください。

収益に対して支出が多かったり、急にキャッシュフローが悪くなったりした場合には、その原因を探って対策する必要があります。

ちなみにキャッシュフロー計算書(資金繰り表)を確認するさいは、以下の3つについて確認しておくと良いです。

- 自由資本比率

- 自己資本比率

- 当座比率

まず自由資本比率とは、簡単に言えば会社が自由に使えるキャッシュの比率を表しています。

計算式は以下のとおりです。

自由資金比率(%) = フリーキャッシュフロー ÷ 利益剰余金(自己資本)増加額 × 100

フリーキャッシュフロー = 営業キャッシュフロー + 投資キャッシュフロー

自由資本率は40%以上が正常な範囲であると言われています。

そのためキャッシュフロー計算書(資金繰り表)を確認して自由資本率が40%未満であった場合は、改善が必要であると考えましょう。

そして次に確認しておきたいのが、自己資本比率です。

自己資本比率とは、返済する必要がない資産がどれくらいあるのかを示す指標のことで、計算式は以下のようになります。

自己資本比率(%) = 純資産 ÷ 総資産 × 100

中小企業であれば15%ていどが健全な数値であると言われており、40%を超えると多くの場合、優良企業であるとみなされます。

そしてもう1つ見ておきたいのが、当座比率です。

こちらは短期の負債に対してすぐに現金化できる資産がどのていどあるのかを示しており、計算式は以下のようになっています。

当座比率(%) = 当座資産 ÷ 流動負債 × 100

当座比率については、少なくとも130%以上はないと健全であるとは言えません。

それ以下の場合、負債への支払い能力が不足しているということで、黒字倒産のリスクが高いと判断できるのです。

このようにキャッシュフロー計算書(資金繰り表)を確認すると、色々なことが分かります。

黒字倒産の予兆にも気づくことができますので、ぜひしっかり確認しておいてしてください。

黒字倒産回避の対策2.

利益率を上げる

手元にキャッシュを残して黒字倒産を回避すためには、利益率を上げるというのも効果的です。

利益率が上がるということは売上に対しての経費が少なくなるということなので、キャッシュフローにも余裕が生まれます。

逆に低すぎる利益率でビジネスを回していると、1件の売掛金未回収が発生するだけでも大きな打撃となってしまうのです。

そのため健全な経営をしたいなら、利益率を上げることは必須であると言えますね。

ではどのようにして利益率を上げれば良いのかですが、まず検討してほしいのが商品やサービスの価格を上げることです。

価格を上げるということは、それだけダイレクトに利益が増えることになります。

つまり価格アップは、利益や利益率を上げるための方法としてはもっとも効率が良いのです。

無理な値下げによってキャッシュフローが悪くなっているという企業も少なくありませんので、自社の商品やサービスの価格設定が本当に適正なのか、ぜひ1度見直してみると良いでしょう。

黒字倒産回避の対策3.

無駄な在庫を省く

黒字倒産を避けるためには、適正な在庫管理も必要不可欠です。

とくに無駄な在庫を多く抱えてしまうと、「株式会社アーバン・コーポレイションの事例」のように黒字倒産の危険性が非常に大きくなってしまいます。

在庫管理をするさいには、交差比率(交叉比率)という数字を参考にしてください。

交差比率とは在庫と商品の効率を示す指標であり、以下のように計算します。

交差比率 = 粗利率 × 在庫回転数

在庫回転数 = 年間の商品売上高 ÷ 年間の平均在庫金額

交差比率は100以上が健全な数値となりますので、逆に100未満の場合は改善が必要です。

この交差比率を無視して在庫をどんどん仕入れてしまうと、不良在庫が増え、キャッシュフローを悪化させてしまう要因となります。

ちなみに、在庫(商品)の回転数を上げる方法については別記事で詳しく説明していますので、よろしければそちらも併せて確認してみてください。

⇒回転率を上げる方法と計算式を解説!中小規模の小売店や飲食店の考え方とは?

また、1つ認識しておかなければいけないこととして、今売れている商品がこの先ずっと売れ続けるという保証はどこにもないということがあります。

売れ筋商品だからといって油断していると、交差比率がどんどんと下がってしまうこともあり得ますので、チェックは定期的に行うようにしましょう。

黒字倒産回避の対策4.

売掛金の比率を下げる

黒字倒産を回避するためには、できるだけ売掛金の比率を下げる努力をするべきです。

ここまで説明してきたとおり、売掛金はキャッシュではないため、支払いに使うことができません。

そのためいくら売掛金があろうとも、支払いができなくなってしまった時点で経営破綻を起こしてしまう可能性があるのです。

とくに貸借対照表を確認して明らかに売掛金の比率が上がってきているという場合には、早急に回収サイクルの改善を行ってください。

また、取引相手別に売掛金の未回収リスクを把握しておくことも重要です。

たとえば零細企業に対して多額の売掛金がある場合は注意してください。

最悪、取引相手が倒産することによって売掛金が回収できなくなってしまうおそれがあります。

売掛金はキャッシュに比べてリスクのあるものです。

売掛金を減らしてキャッシュを増やすことが、キャッシュフローの健全化に繋がります。

黒字倒産回避の対策5.

買掛金の比率を上げる

根本的ではありませんが、買掛金の比率を上げるというのも黒字倒産を回避する1つの方法です。

キャッシュフロー的には、回収サイクルが早く、支払いサイクルが遅い方が余裕があると言えます。

つまり、支払いタイミングに余裕があればあるほど資金のショートは起こりにくいと言えるわけですね。

ただし、買掛金の比率を上げた分、貸借対照表やキャッシュフロー設計書(資金繰り表)の数値はしっかりと管理しておいてください。

結局のところ、黒字倒産の原因は支払いと回収のズレにあります。

仮に買掛金の存在を甘く見てキャッシュを使いすぎてしまえば、そのまま経営破綻を起こしてしまうということも十分にあり得るのです。

買掛金はあくまでも支払いを先延ばしにしているだけだということを念頭に置いておきましょう。

黒字倒産回避の対策6.

前受金を貰うようにする

仕事に着手してから実際に納品してお金を受け取るまでが長いという業種の場合には、報酬の一部を前受金として貰えるように交渉しましょう。

そうすることで未回収リスクが下がりますし、早い入金があるため、資金的な余裕が生まれます。

基本的に工期が長い仕事で前受金を貰えないというのは、それだけ長い間売掛金を抱えているということとあまり変わりません。

仮に工期の途中で取引相手が倒産してしまえば、たとえどれだけ経費を投入していたとしても、代金の回収ができなくなってしまうリスクがあるのです。

そのため工期の長い業種の場合は、前受金を貰ってから着手するようにすれば、黒字倒産のリスクを大幅に減らすことができます。

黒字倒産回避の対策7.

資金調達を行う

黒字倒産の危機が迫っているという場合には、資金調達を行うというのも効果的な手段です。

資金調達の方法は、大きく分けて3つあります。

- アセットファイナンス……会社が保有している資産を資金に変える方法

- デットファイナンス……銀行や負債によって資金調達を行う方法

- エクイティファイナンス……株式を発行して資金調達を行う方法

具体的な資金調達方法については以下の記事で詳しくまとめてありますので、参考にしてみてください。

⇒資金調達とは?資金調達を行う30の方法と成功させる3つのポイントを解説

ただし、無理な資金調達はいつまでも続きません。

資金調達による黒字倒産の回避は、あくまでもキャッシュフローを正常化するまでの一時しのぎだと考えておくべきですね。

【まとめ】黒字倒産を回避するためにはキャッシュフローを見直すことが重要

今回は黒字倒産について、その原因や対策のお話をしてきました。

黒字倒産を回避するためにもっとも重要なのは、実際のキャッシュフローを見直し、しっかりと把握しておくことです。

そしてもしキャッシュフローが健全でなければ、できるだけ早く改善をしてください。

また中小企業の場合、利益をしっかりと確保して余裕のある経営を心掛けるというのも非常に重要な要素となります。

仮に利益率が低い状態でギリギリの経営を続けていた場合、1件売掛金の未回収が発生するだけでも、かなり大きな打撃となってしまうからです。

黒字倒産は、業績が黒字なのに倒産してしまうという非常に残念なものです。

だからこそキャッシュフローについてはしっかりと見直し、把握して、健全な経営ができるような環境を整えておきましょう。