今回は節税効果もある「繰越欠損金」について解説します。

企業の経営者であれば、繰越欠損金のことを聞いたことがある人や、お世話になったことのある人も多いのではないでしょうか。

しかし、言葉の意味だけでなく制度自体を知っておかなければ、あなたが損をしてしまう可能性もあります。

適切な節税を行うためにも、繰越欠損金について理解を深めることは重要なのです。

そこで、今回は繰越欠損金について、以下の内容を中心に解説します。

繰越欠損金についての理解を深めて、節税を正しく行いたい経営者の方は、ぜひ参考にしてください。

そもそも繰越欠損金とは?節税効果について解説

はじめに、そもそも繰越欠損金とはなんなのかを解説します。

繰越欠損金とは、事業で欠損金が発生した場合に翌年度以降の利益が出た年度の課税所得を減額することができる制度です。

中小企業の場合は、発生した欠損金を100%の金額で課税所得から差し引くことができるため、場合によっては大幅な節税効果があるのです。

たとえば、あなたの会社が2019年度の決算が300万円の赤字だったとしましょう。

この場合は、所得金額0円なので課税所得は0円です。

赤字の300万円は繰越欠損金として扱われ、翌年2020年度の確定申告に繰り越すことができます。

2020年度の決算が500万円の黒字だった場合は、2019年度の赤字300万円を、2020年度の黒字から差し引いた200万円が課税所得の対象になるのです。

「500万円(2020年の黒字)−300万円(2019年の赤字)=200万円(課税所得)」

ただし、2020年は100万円の赤字が出てしまい、2021年のに500万円の黒字が出た場合には、2019年と2020年の赤字の合計400万円を2021年の500万円から差し引くことができます。

「500万円(2021年の黒字)-[300万円(2019年の赤字)+100万円(2020年の赤字)]=100万円(課税所得)」

このように、課税所得を減額できることで、節税効果を生むことがあるのです。

ただし、繰越欠損金の適用には条件があるため、次の章で紹介します。

期限や上限がある?繰越欠損金の適用要件を解説

ここからは繰越欠損金を適用するための要件について解説します。

繰越欠損金は非常に便利な制度ですが、誰でも使えるわけではありません。

繰越欠損金を利用するには以下3つの条件を守らなければいけません。

- 適用要件

- 適用期限

- 控除限度額

それぞれの条件について詳しく解説します。

繰越欠損金の適用要件

まずは、繰越欠損金の適用要件からです。

繰越欠損金を利用するには、以下の要件をクリアする必要があります。

「欠損金額が生じた事業年度において青色申告書である確定申告書を提出し、かつ、その後の各事業年度について連続して確定申告書を提出している法人」

引用:国税庁HP

つまり、欠損金が発生した事業年度に青色申告書を提出し、その後の事業年度に青色、白色問わず確定申告書を提出すれば、繰越欠損金を適用することができるのです。

繰越欠損金の適用を考えている経営者の方は、自社の確定申告の状況を確認しておきましょう。

次に繰越欠損金の適用期限について解説します。

繰越欠損金の適用期限

繰越欠損金には適用期限が存在します。

適用期限内でなければ、欠損金を繰り越すことができなくなるため、この期限は必ず覚えておいてください。

また、欠損金が発生した年によって、欠損金を繰り越せる年数が変わることも覚えておきましょう。

| 繰越欠損金が発生した時期 | 繰越し可能な期間 |

| 平成20〜平成29年度 | 9年 |

| 平成30年度以降 | 10年 |

たとえば、平成28年度に欠損金が生まれた場合は、繰越可能な期間が9年のため、令和7年度まで欠損金を繰り越すことができます。

平成30年度に欠損金が発生した場合には、令和10年度まで欠損金を繰り越すことができます。

繰越欠損金の控除限度額

次に繰越欠損金の控除限度額について解説します。

実は繰越欠損金の控除には限度額が存在するのです。

所得の限度額は中小法人とそれ以外の法人によって異なります。

まずは、国税庁が定める大法人と中小企業の定義を理解しましょう。

中小法人・・・普通法人(投資法人、特定目的会社及び受託法人を除きます。)のうち、資本金の額若しくは出資金の額が1億円以下であるもの(100%子法人等を除きます。)又は資本若しくは出資を有しないもの・公益法人等・協同組合等・人格のない社団等

引用:国税庁HP

以下に中小法人とそれ以外の法人の繰越欠損金の控除限度額をまとめました。

| 中小法人以外の場合 | 中小法人の場合 | |

| 平成24年4月1日~平成27年3月31日開始事業年度 | 80% | 100% |

| 平成27年4月1日~平成28年3月31日開始事業年度 | 65% | 100% |

| 平成28年4月1日~平成29年3月31日開始事業年度 | 60% | 100% |

| 平成29年4月1日~平成30年3月31日開始事業年度 | 55% | 100% |

| 平成30年4月1日~開始事業年度 | 50% | 100% |

出典:国税庁HP

多くの企業は中小企業として扱われるため、この記事を読んでいる方は、基本的に繰越欠損金を100%の金額で控除することができると考えてよいでしょう。

繰越欠損金を控除するには2種類の別表が必要!

次に繰越欠損金を控除するために必要な2種類の別表について解説します。

繰越欠損金を適用させるためには、欠損金を正しく申告する必要があります。

欠損金を正しく申告するためには、以下の2つの別表が必要です。

- 別表七(一)

- 別表一(一)

それぞれの別表について詳しく解説します。

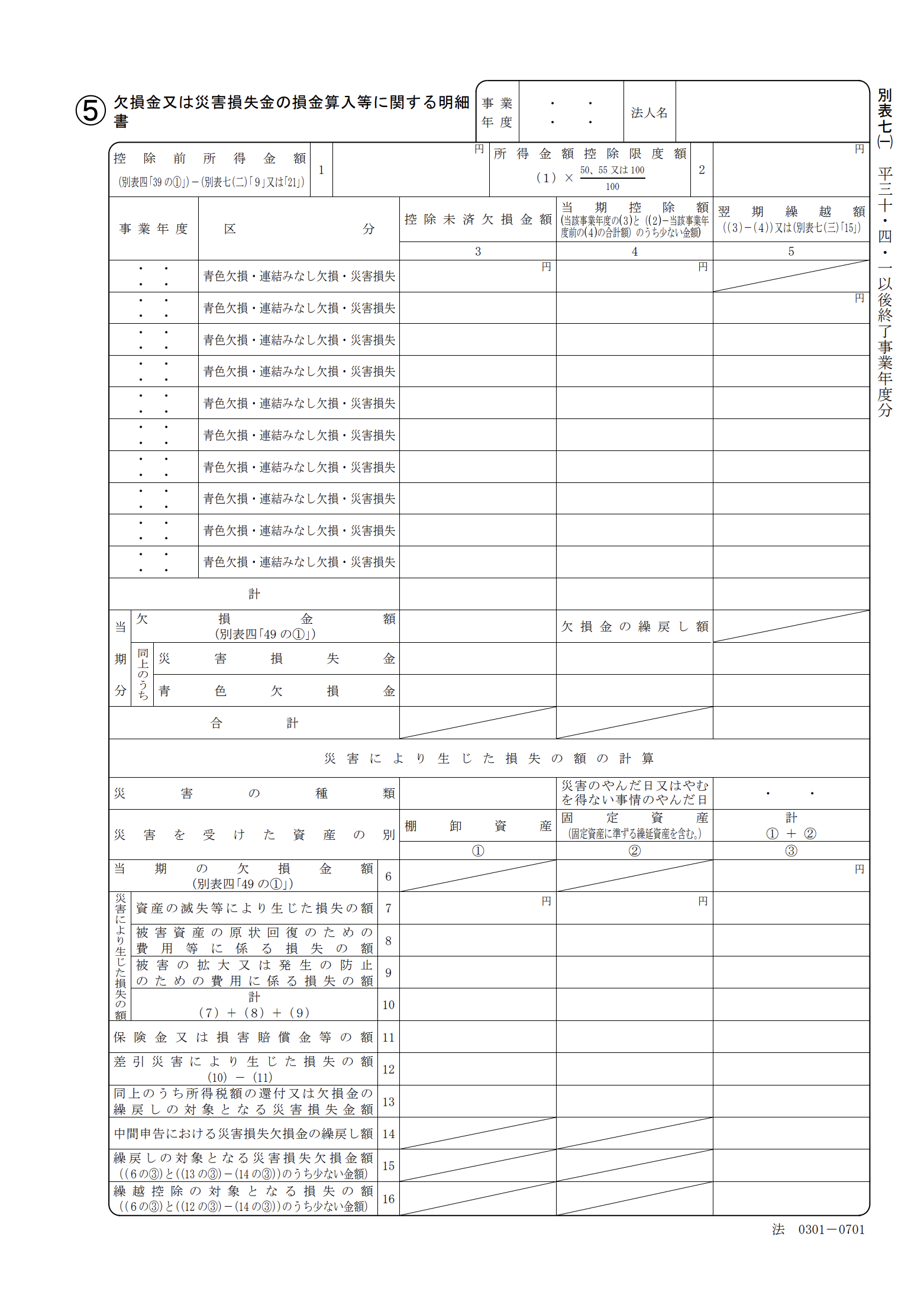

別表の種類1.別表七(一)

1つ目に必要な別表は、別表七(一)です。

別表七(一)は、欠損金に関する内容を記入します。

以下は平成29年度分の別表七(一)です。

実際には年度ごとに用意される別表に記入しなければいけませんが、基本的な内容は変わらないため、参考にしてください。

出典:別表七(一)

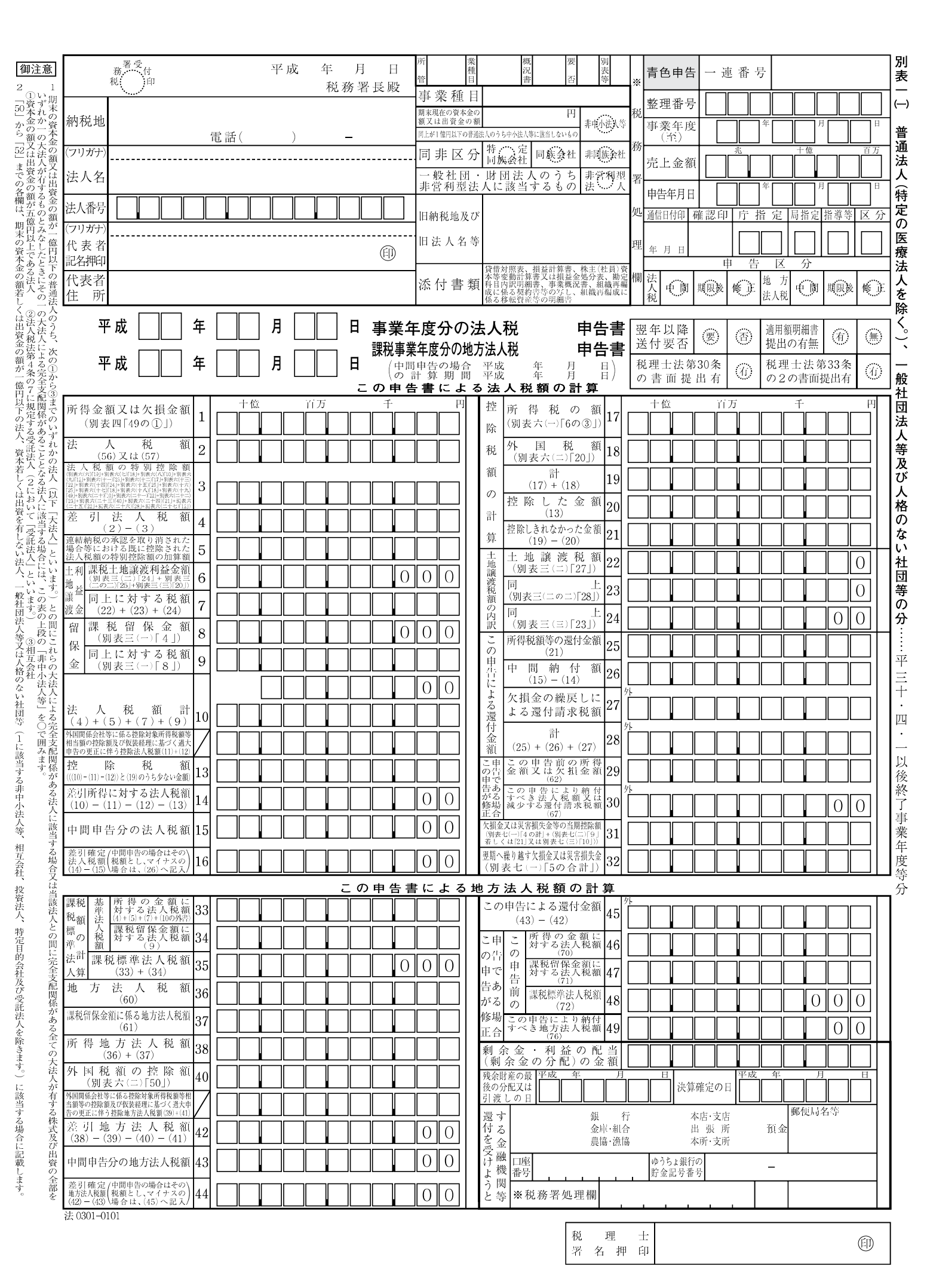

別表の種類2.別表一(一)

別表一(一)は、各事業年度の所得に関する別表です。

法人税の金額を計算するために必要な表で、具体的には繰越欠損金の控除額や、来期へ繰り越す欠損金の金額を記入します。

以下は平成29年度の別表一(一)です。

こちらも別表七(一)と同じように、年度ごとに用意される別表に記入しなければいけませんが、内容は変わらないので参考にしてください。

出典:別表一(一)

繰越欠損金を適応する前に知っておきたいの2つの注意点

最後に繰越欠損金を適応する前に知っておきたい3つの注意点について、解説します。

繰越欠損金を適応する前に、今から紹介する注意点を知っておかなければ、繰越欠損金を利用できないこともあるため、必ず確認してください。

- 繰越期間中に課税所得が発生している必要がある

- 特定支配関係がある場合には繰越欠損金を利用できないこともある

それぞれの注意点について解説します。

注意点1.繰越期間中に課税所得が発生している必要がある

1つ目の注意点は、繰越期間中に課税所得が発生している必要があるということです。

これは簡単に言うと、繰越期間中に黒字が出ている必要があるということです。

繰越欠損金は課税所得を減額するものなので、そもそも課税所得がないと相殺することができません。

そのため、繰越期間内に課税所得を発生させる必要があるのです。

繰越期間を超えてしまうと、欠損金を繰り越すことができなくなるため、注意しましょう。

注意点2.特定支配関係がある場合には繰越欠損金を利用できないこともある

2つ目の注意点は、特定支配関係がある場合、繰越欠損金を引き継げないということです。

近年では、合併やM&Aなどで企業の支配関係が変更になることも珍しくありません。

特定支配関係とは、国税庁によって次のように定義づけされています。

特定支配関係とは、他の者がその法人の発行済株式又は出資の総数又は総額の50%を超える数又は金額の株式又は出資を直接又は間接に保有する関係その他一定の関係をいいます。

出典:国税庁HP

また、国税庁では特定支配関係があった場合の繰越欠損金について、次のように記載しています。

他の者による特定支配関係を有することとなった欠損金額等を有する法人(欠損等法人)が、その特定支配関係を有することとなった日(以下「特定支配日」といいます。)から5年以内に、旧事業(特定支配日の直前において営む事業)の全てを廃止するとともに、その旧事業の事業規模のおおむね5倍を超える資金の借入れ等を行うことなどの一定の事由に該当するときは、その該当する日の属する事業年度(以下「適用事業年度」といいます。)以後の各事業年度においては、その適用事業年度前の各事業年度に生じた欠損金額については、この繰越控除の規定は適用されません。

出典:国税庁HP

ここに書いてあるように、旧事業の事業規模の5倍を超える資金を借り入れるなどの行為があった場合には、繰越欠損金を利用できない場合もあるため、注意しましょう。

【まとめ】繰越欠損金を活用して節税を!

今回は、企業の節税に効果のある「繰越欠損金」について解説しました。

繰越欠損金を利用することで、ある事業年度で赤字が出た際に翌年度以降の黒字と赤字を相殺して、課税所得を減額することができます。

繰越欠損金を利用するには条件があるので、今回紹介した適用要件・繰越期限・控除限度額を確認しておいてください。

2019年10月から消費税が10%に増税したこともあり、節税対策は積極的に行っていきたいですよね。

繰越欠損金を利用して、効果的な節税を行いましょう。

ただし、繰越欠損金は欠損金が発生した翌年度以降で、黒字が生まれないと利用することはできません。

そのため、繰越期限内に黒字を出す必要があるのです。

また、繰越欠損金の利用ができるできないにも関わらず、赤字が続いてしまうことは経営を続ける上での重要な問題です。

もしあなたが経営する会社が黒字を出そうとしているのに、赤字が続いてしまっている場合は確かめていただきたいことが1つあります。

それは、自社の商品やサービスの価格が適切であるかどうかです。

企業の売上の多くは、商品の価格と商品を売った数で決められます。

そのため、商品の価格が適切でなければ、売上を改善して黒字を出すことが難しいのです。

商品の価格が適切でない場合には、商品の値上げをする必要があります。