会社設立時に考えなければいけないことの一つとして、決算期をいつにするかという問題があります。

個人事業主であれば、決算期間(事業期間)は1月1日から12月31日の一年間と決まっているので気にすることはありませんが、法人の場合は自由に決めることができます。

この「決算期」を何も考えずに決めてしまうと、後々後悔することになりかねません。

特に中小企業であれば、決算期の決め方次第で、資金繰りが苦しくなったり楽なったりと、事業に与える影響も大きいです。

そこで今回は、会社設立後に後悔しないための「決算期の決め方」についてお伝えします。

目次

2 「決算期」の決め方 4つのポイント

2-1 業界の繁忙期を避ける

2-2 資金繰りを考慮する

2-3 税理士との関係を考慮する

2-4 消費税の免税期間を考慮する

1 会社における「決算期」とは

決算期の決め方をお伝えする前に、決算期がどういうものか、ということについて確認しておきます。

決算と聞くと一般的には3月を思い浮かべるかたが多いのではないでしょうか。

これは3月を決算として設定している会社が多いというだけで、3月にしなければいけないということではありません。

法人は普通、1年間の事業年度の単位で、財務諸表を作成し税金の申告を行います。

その1年の区切りとなる月を「決算期」と呼びます。

この「決算期」は1年以内であれば6ヶ月で区切ることも可能ですが、通常は手続きが面倒になるため、1年を事業年度としている会社がほとんどです。

2 「決算期」の決め方

では、具体的に決算期の正しい決め方についてお伝えしていきましょう。

2-1 業界の繁忙期を避ける

法人は原則として、決算から2ヶ月以内に法人税等の確定申告と納税をしなければなりません。

この作業には、通常業務以外の準備と労力が必要です。

繁忙期とこの決算が重なってしまうと、非常に大変です。

ただでさえ繁忙期となると、いつも以上に負荷がかかっている状態ですので、ここに決算となるとオーバーワークになってしまいます。

そうすると余計なミスが発生する可能性も増えます。

せっかくの繁忙期で売上を伸ばすチャンスにもかかわらず、ミスによるクレームで、売上どころか損失を増やしてしまうことにもなりかねません。

こういったことを避けるためにも、あなたの業界の繁忙期を外して決算期を決めるようにしましょう。

2-2 資金繰りを考慮する

上記でお伝えした通り、決算から2ヶ月後には納税をしなければいけません。

業績が好調で利益がたくさん出ている場合には、それだけ税金の負担も多くなります。

この納税のタイミングと、手元資金が少ない時期が重なってしまうと、それだけで経営は一気に苦しくなります。

業績は好調なのに、手元資金が少ないタイミングで多額の納税をしなければならず、結果的に資金繰りが回らなくなって倒産ということもよくあります。

いわゆる黒字倒産というやつですね。

上記2-1の繁忙期とからめてお伝えすると、繁忙期のあとはそれだけ手元資金も通常月より多くなると思います。

このように資金繰りが比較的楽になるような時期に合わせて、決算期を設定するということも考えてみてください。

私がオススメするのは、

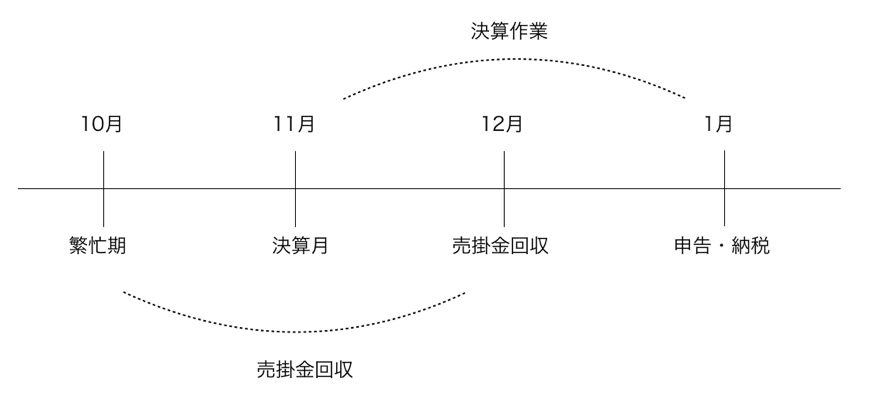

繁忙期(1年で最も売上が上がる月)+1ヶ月後を決算期にする

という考え方です。

これも業界によって様々なので一概には言えないのですが、

一般的には売上が確定した月から2ヶ月以内に売掛金を回収できることが多いのが理由です。

たとえば繁忙期を10月とした場合は、図であらわすと下記のとおりとなります。

資金繰りの観点からは、このように決算期を設定すると、手元資金が多いときに納税のタイミングが来るので、予測が立てやすく金策に走らずに済むようになります。

また、繁忙期と決算作業を行う時期が重ならないので、業務負担の点からもオススメできます。

ただし、1点だけ注意があります。

繁忙期だけが極端に売上が多いような場合は、注意が必要です。

この場合だと繁忙期から決算期までの期間が1ヶ月しかないので、繁忙期の状況次第では決算対策を立てづらいという問題点があります。

繁忙期だけが突出して売上が多くなるような場合は、事業期間の最後のほうまで年間の利益がどれくらいになるか、着地点が見えないことがあります。

時として予測が大きく外れることもありますので、そうなった場合に決算を迎えるにあたっての対策期間が短くて、打てる手が限られてしまいます。

決算対策についてはまた別の機会にでもお伝えできればと思っていますが、

決算期を決めるときにはこういったことも考慮して決めましょう。

2-3 税理士との関係を考慮する

個人の確定申告や、3月決算の企業が多いという理由から、会計事務所は3月、5月、12月が繁忙期となります。

法人であればほとんどの場合は、決算は税理士さんにお願いしていると思いますので、この会計事務所の繁忙期を避けるということも一つの選択肢としてあります。

なぜなら、繁忙期以外の月のほうが、税理士さんが丁寧に対応してくれるということが挙げられるからです。

もちろん、いつが決算期であろうが、キチンと対応してくださる税理士さんもいらっしゃいますし、そうあるべきだとは思います。

ですが繁忙期となると、どうしても1社に対応できる時間が限られてくるので、税理士さんの繁忙期以外のほうが相談もしやすくなります。

決算に向けての相談も時間の融通が利きますので、より丁寧に対応してくれる可能性は高いです。

先にあげた資金繰りなどの面で問題がなければ、この点も考慮して決算期を決めるということも考えてみてください。

2-4 消費税の免税期間を考慮する

これは資本金を1,000万円未満として会社を設立した場合です。

この場合は、最大2事業期間消費税の納税が免除される可能性があります。

ポイントは「2事業期間」であって「2年間」ではないということです。

たとえば、4月に会社を設立して6月を決算期とした場合は、

4月にはじまってすぐ6月に第1期の決算期を迎えることとなってしまいます。

たった2ヶ月ですが、これは1期としてカウントされてしまいます。

消費税の納税が免除される期間としては、次の1年間と合わせて1年2ヶ月で2期分となってしまいます。

消費税の免税期間を活用したいという場合には、会社設立から1年後を決算月とすると最大限の恩恵を受けることができます。

ただし、消費税の納税義務が発生するかどうかについては、他にもいくつかの要件がありますので、詳しくは税理士さんに相談されることをオススメします。

3 決算期で損をしない正しい決め方 4つのポイント

決算期の決め方について、4つの視点からお伝えしました。

決算期をいつにするか、ということだけでも様々なメリットやデメリットがあります。

これから会社を設立するという方であれば、今回お伝えした内容も考慮して決めていくのがいいと思います。

もうすでに会社を運営されている場合でも、決算期の変更自体はいつでも可能ですので、あなたのビジネスにおいて最適な決算期を考えてみることをオススメします。

上手に決算期を設定することで、納税のための資金繰り対策をすることもなく、年間通しての利益予測を、より正確なものにすることができるようになります。

こういった悩み事が減るだけでも、よりあなたのビジネスに集中できると思います。

考えるポイントはいくつかありますが、決算期はよく考えて決めるようにしましょう!